IR 2023 – Les nouveautés et principaux points d’attention

Pour les déclarations en ligne les dates limites de dépôt sont fixées :

- au jeudi 23 mai 2024 pour les départements 01 à 19 et les non résidents ;

- au jeudi 30 mai 2024 pour les départements 20 à 54 ;

- au jeudi 6 juin 2024 pour les département 55 à 976

Les déclarations papiers devront être déposées au plus tard le 21 mai 2024 à minuit.

Pour les déclarations réalisées par les Experts-Comptables la date est fixée au jeudi 6 juin 2024 à 23h59.

L’occasion de faire le point sur les nouveautés de cette déclaration et les principaux points d’attention.

Revalorisation du barème de l’IR 2023 et chiffres clés

Comme chaque année et afin de tenir compte de l’inflation, le barème de l’IR est revalorisé. Ainsi, les cinq tranches du barème sont rehaussées de 4,8 % (amenant la première tranche imposable à 11 295 €).

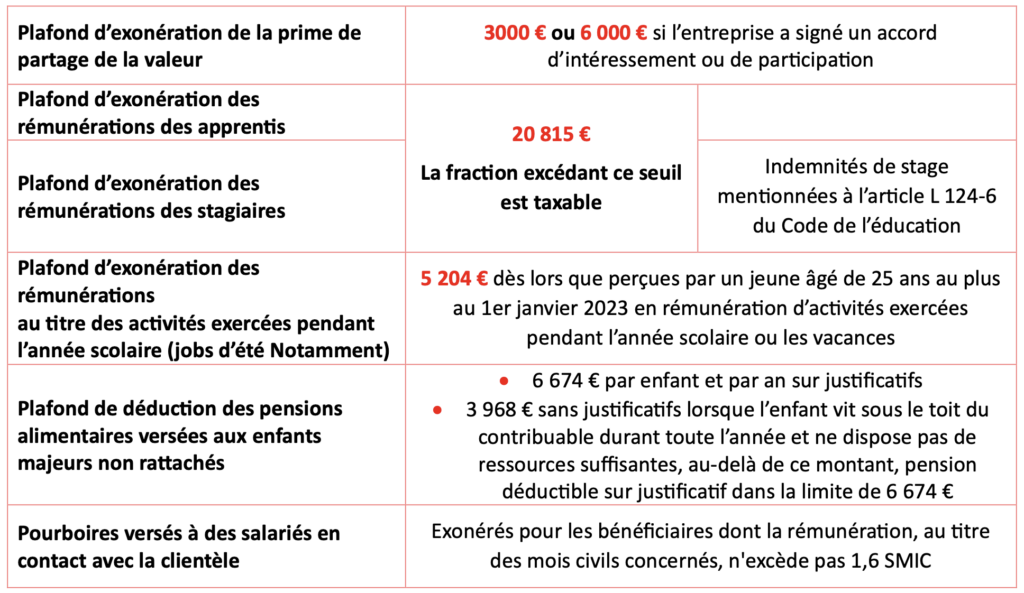

Sont également relevés, dans la même proportion, les différents plafonds annexés au barème.

Enfants majeurs

Peuvent être rattachés au foyer fiscal des parents, les enfants âgés de moins de 21 ans au 1er janvier 2023, et ceux de moins de 25 à cette date, à condition de poursuivre leurs études.

Les revenus perçus par l’enfant sont à déclarer sur la déclaration commune des parents, sous réserve des exonérations applicables.

Le rattachement de l’enfant au foyer fait obstacle à la déduction d’une pension alimentaire.

Location meublée (BIC)

Le régime d’imposition des locations meublées dépend du montant du chiffre d’affaires HT de l’entreprise. Lorsque celui-ci ne dépasse pas certains seuils, le régime micro s’applique et permet l’application d’un abattement forfaitaire pour charges.

Les contribuables non éligibles au régime micro-BIC, ou souhaitant déduire leurs charges réelles, doivent tenir une comptabilité et déposer une déclaration 2031, accompagnée d’une liasse 2033.

Les revenus (micro-BIC ou réel) sont à déclarer sur le formulaire annexe 2042 C PRO de la déclaration d’IR.

Les seuils et le taux d’abattement prévus pour le régime micro dépendent du type de logement :

- 77 700 € pour les meublés d’habitation et meublés de tourisme non classés, avec un abattement forfaitaire fixé à 50 % ;

- 188 700 € pour les chambres d’hôtes et meublés de tourisme classés (au sens de l’article L324-1 du code de tourisme), avec un abattement forfaitaire fixé à 71 % ;

La Loi de finances pour 2024 en aménage le régime pour les revenus perçus dès 2023 : le seuil de CA permettant aux locations meublées de tourisme non classées d’être éligibles au régime micro est abaissé à 15 000 € et le taux d’abattement forfaitaire fixé à 30 %.

Ces nouvelles dispositions ont pour effet de faire basculer certains contribuables du régime micro vers un régime réel d’imposition, et leur imposent corrélativement la tenue d’une comptabilité commerciale, à établir rétroactivement.

Par tolérance et afin de limiter les conséquences de cette nouvelle mesure, il est admis que les contribuables concernés puissent continuer à appliquer aux revenus de 2023 le régime applicable avant l’entrée en vigueur de la loi (seuil de 77 700 € et abattement de 50 % pour les meublés de tourisme non classés).

La proposition de loi pour remédier aux déséquilibres du marché locatif en zone tendue actuellement en débat prévoit d’aménager le régime fiscal des meublés de tourisme.

Dividendes : flat tax ou barème ?

Par défaut, les dividendes sont taxés au prélèvement forfaitaire unique au taux global de 30 % (12,8 % d’IR + 17,2 % de prélèvements sociaux).

Cette « flat tax » est prélevée à la source par l’établissement payeur. L’année suivant leur versement, le contribuable a la possibilité d’opter pour le barème de l’IR. Les dividendes sont alors soumis au barème après application d’un abattement de 40 %.

L’option pour le barème ouvre également droit à des abattements pour durée de détention sur les plus-values sur titres acquis ou souscrits avant le 1er janvier 2018.

L’option pour le barème est annuelle, globale et irrévocable.

Emploi d’un salarié à domicile

Les contribuables qui emploient des salariés à domicile (femme de ménage, jardinier, etc.) peuvent, sous certaines conditions et limites, bénéficier d’un crédit d’impôt égal à 50 % des sommes versées.

Il est nécessaire que les services soient rendus au domicile du contribuable, ou bien compris dans une offre globale de service incluant des services réalisés à domicile.

Ainsi, certaines prestations de services réalisées à l’extérieur sont éligibles au crédit d’impôt.

Par exemple :

- Accompagnement des personnes âgées ou handicapées dans leurs déplacements en dehors de leur domicile ;

- Livraison de courses ou de repas à domicile ;

- Accompagnement des enfants de plus de trois ans dans leurs déplacements en dehors de leur domicile (promenades, transport, etc.).

Les cours de soutien scolaire réalisés en visioconférence ne sont pas éligibles !

Déficits fonciers et imputation sur le revenu global

Les déficits fonciers sont imputables sur le revenu global dans une limite annuelle de 10 700 €.

L’excédent peut ensuite être reporté et déduit durant :

- 6 ans de l’ensemble des revenus ;

- 10 ans des seuls revenus fonciers.

Exceptionnellement, le plafond d’imputation sur le revenu global est doublé et passe à 21 400 € lorsque le contribuable a payé, entre le 1er janvier 2023 et le 31 décembre 2025, des dépenses de rénovation énergétique permettant au logement loué de passer d’une classe E, F ou G à une meilleure classe (A à D).

Il faudra être en mesure de justifier du nouveau classement au plus tard le 31 décembre 2025 (au moyen d’un DPE avant/après travaux par exemple). A défaut, l’imputation sur le revenu global sera remise en cause et le déficit transformé en déficit classique imputable sur 10 ans.

Le formulaire 2044, annexé à la 2042, est adapté en ce sens.

Remarques

Pour les propriétaires de bien soumis à un dispositif spécifique au titre d’un investissement locatif, il convient de cocher la rubrique adéquate de la déclaration 2044-SPE, et de reporter le montant de la déduction ligne 228 « régimes particuliers ».

Pour les propriétaires loueurs de biens immobiliers d’investissement locatif bénéficiant à ce titre d’une réduction ou d’un crédit d’impôt (Pinel, Scellier, Denormandie, etc.), il convient également de remplir la rubrique 7 du formulaire 2042 RICI « réductions et crédits d’impôt ».

Déclaration des comptes à l’étranger, ouverts, détenus ou clos

Pour rappel, les contribuables sont tenus de déclarer, en même temps que leur déclaration de revenus, les comptes bancaires ou les comptes d’actifs numériques à l’étranger, ainsi que les contrats de capitalisation ou placements de même nature, notamment les contrats d’assurance-vie, souscrits hors de France.

Cette déclaration se fait via les formulaires 3916 et 3916 bis, annexés à la déclaration de revenus 2042.

Vous souhaitez être accompagné dans votre déclaration ?

Contactez-nous !